楽天プレミアムカードの特典とメリット、デメリット、損益分岐点を解説!プラオリティパスでラウンジも利用可能!

楽天プレミアムカードはプライオリティパスが付帯することで人気のクレジットカードです。空港ラウンジ利用の他、充実した保険やトラベルデスクも用意されており、国内のみならず海外旅行で活躍すること間違いなしです。また、楽天市場での各種優待やサービスも用意されており、効率良くポイントを貯めるのにも役立ちます。当記事では、楽天プレミアムカードの特典からメリット、デメリット、損益分岐点、お得な入会方法まで詳しく解説していきます。

更新履歴(2024年11月29日):プライオリティパスの条件変更について追記しました。

楽天プレミアムカードの基本情報

楽天グループが発行するプレミアムカード

楽天プレミアムカードは、大手ECサイトである「楽天市場」を運営する「楽天(Rakuten)」のグループ会社が発行するクレジットカードです。

年会費11,000円で豊富な特典とメリットを享受可能

ノーマルグレードの「楽天カード」は年会費無料となっていますが、こちらの楽天プレミアムカードは年会費が11,000円(税込)になっています。

楽天プレミアムカードは年会費が高額な分、ノーマルカードにはない豊富な特典とメリットを享受することができます。

ノーマルカードとプレミアムカードの基本情報を表でまとめると以下のようになります。

楽天プレミアムカードは楽天市場でのポイントアップが有利で、優待サービスや誕生日サービスを利用すればさらにお得に利用できるようになります。

それに加えて、海外・国内の空港ラウンジ利用や旅行保険など、旅行好きに嬉しい特典が充実しているのが特徴になっています。

<基本情報の比較>

| 楽天カード | 楽天プレミアムカード | |

| 年会費(本会員) | 永年無料 | 11,000円(税込み) |

| 年会費(家族会員) | 永年無料 | 550円(税込み) |

| 利用可能額 | 最高100万円 | 最高300万円 |

| 楽天市場でポイントアップSPU | +2倍 | +4倍 |

| 海外旅行傷害保険 | 最高2,000万円 | 最高5,000万円 |

| 国内旅行傷害保険 | なし | 最高5,000万円 |

| 動産総合保険 | なし | 最高300万円 |

| 優待サービス | なし | 楽天市場コース、トラベルコース、エンタメコースから選択 |

| 旅行デスク | なし | 海外トラベルデスク |

| 楽天グループ特典 | なし | 誕生月サービス |

| 海外空港ラウンジ | なし | プライオリティ・パス無料 |

| 国内空港ラウンジ | なし | 主要国内空港ラウンジ無料 ※ダニエル・K・イノウエ、仁川空港ラウンジ含む |

楽天プレミアムカードの特典とメリット

楽天プレミアムカードの特典をまとめると以下のようになります。

この豊富な特典を11,000円という比較的リーズナブルな年会費で享受できというのが最大のメリットになります。

特に、海外空港ラウンジサービスである「プライオリティ・パス」については、付帯するのは最上級の会員グレードである「プレステージ」相当の権利です。

このプライオリティ・パスのプレステージは、回数制限なく有料ラウンジを利用できるというもので、通常であれば年会費は「429ドル」と非常に高額になっています。

海外旅行に行く機会が多い方であれば、このプライオリティ・パスの利用料金だけで楽天プレミアムカードの年会費の元を十分に回収することができます。

<楽天プレミアムカードの主な特典>

- 楽天市場でポイントアップSPUで+4倍

- 誕生月サービスで+1倍

- ライフスタイルに合わせた3つのコースから選択でさらにポイントアップ

- プレステージ相当のプライオリティパスが無料付帯

- 国内空港ラウンジも無料で利用可能

- 最高5,000万円の海外旅行傷害保険

- 最高5,000万円の国内旅行傷害保険

- 最高300万円の動産総合保険

- 旅行デスクで海外旅行も安心サポート

- 楽天ポイントはANAやJALのマイルに交換可能

以下では、これら楽天プレミアムカードの特典について順番に解説していきたいと思います。

楽天プレミアムカードが改悪になります。プライオリティパス無料が年5回までに回数制限され、SPU+2倍特典が廃止になるというものです。詳細はこちらをご参照ください。

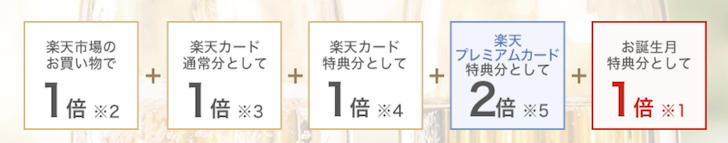

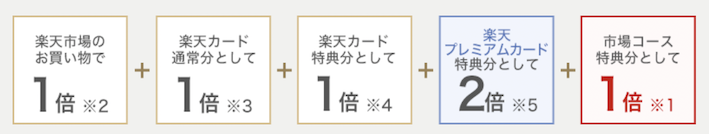

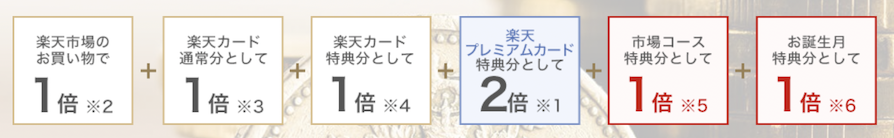

楽天市場でポイントアップSPUで+4倍

楽天プレミアムカードを使って楽天市場で買い物をすると、ポイント倍率が楽天カード特典分として+2倍、楽天プレミアムカード特典分として+2倍、合計では+4倍になります。

楽天市場での買い物で合計5%のポイント還元を受けられるという計算になります。

10万円分(消費税除く)の買い物を楽天市場でした場合に獲得できるポイント数を比較すると以下のようになります。

+2倍や+4倍と言われてもピンとこないかもしれませんが、実際に獲得できるポイント数で比較してみると大きな差があるのがわかりますね。

<獲得できるポイント数(10万円利用の例)>

| 獲得ポイント | |

| 楽天カードなし | 1,000ポイント(1倍) |

| 楽天カード(ノーマルグレード) | 3,000ポイント(1倍+2倍) |

| 楽天プレミアムカード | 5,000ポイント(1倍+2倍+2倍) |

楽天プレミアムカードのSPU+2倍特典は2023年11月30日で終了になります。

誕生月サービスで+1倍

楽天プレミアムカードを保有していると、バースデープレゼントとして誕生月はポイント倍率が+1倍になります。

楽天市場での買い物で合計6%のポイント還元を受けられるという計算になります。誕生月は楽天プレミアムカードでの買い物がさらにお得になりますね。

対象は楽天市場・楽天ブックスの買い物で上限は月間10,000ポイントとなっています。+1倍というポイント倍率を考えると、100万円までの買い物で+1倍を受けられるという計算になります。

かなり使い出のある特典と言えます。

ライフスタイルに合わせた3つのコースから選択でさらにポイントアップ

楽天プレミアムカードには、3つの優待サービスが用意されています。自身のライフスタイルに合わせて3つのサービスから1つ選択することができます。

<優待サービス>

- 楽天市場コース

- トラベルコース

- エンタメコース

楽天市場コース

楽天市場コースは、毎週火曜日・木曜日に楽天市場で買い物をするとポイント倍率が+1倍になるというものです。獲得上限は月間10,000ポイントです。

楽天市場での買い物で合計6%のポイント還元を受けられるという計算になります。誕生月サービスは年1回しか回って来ませんが、こちらの特典は毎週2回もチャンスがあります。

楽天市場で買い物をする機会が多い方には嬉しい特典です。

また、この楽天市場コースの特典は誕生月サービスの特典とも併用可能です。その場合は合計で7%ものポイント還元率になります。

楽天市場で高額商品の購入やまとめ買いをするなら、このタイミングが狙い目ですね。

楽天市場での買い物でさらにポイントを貯めたい方にオススメのコースになっています。

トラベルコース

トラベルコースは、楽天トラベルでオンラインカード決済するとポイント倍率が+1倍になるというものです。獲得上限は月間10,000ポイントです。

楽天市場コースのように利用日の制限がないのは嬉しいですね。旅行が趣味という方や出張が多い方にオススメのコースになっています。

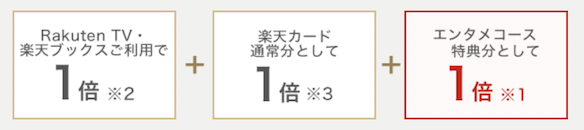

エンタメコース

エンタメコースは、Rakuten TVまたは楽天ブックスで楽天プレミアムカードを利用するとポイント倍率が+1倍になるというものです。獲得上限は月間10,000ポイントです。

Rakuten TVを契約している方や、楽天ブックスで毎月大量の本を購入する方にオススメのコースとなっています。

プレステージ相当のプライオリティパスが無料付帯

プライオリティパス(Priority Pass)は、世界1,300ヶ所以上で利用できる有料の空港ラウンジサービスです。

世界中の空港でアルコールやフード、シャワーといったラウンジサービスを利用することができます。空港での待ち時間は苦痛なものですが、プライオリティパスがあれば快適な時間に様変わりします。

プライオリティパスの年会費は、最安のスタンダードから最上級のプレステージまで3段階となっています。楽天プレミアムカードの場合は最上級であるプレステージ相当の権利を無料で発行することができます。

プレステージの年会費は469ドルです。日本円にすると「65,650円(1ドル=140円)」ほどの価値がありますね。

これだけで楽天プレミアムカードの年会費の何倍もの価値を獲得することができます。

年会費と利用料金の関係は以下にようになっています。プレステージの場合、回数制限なく空港ラウンジを無料で利用することができます。

<年会費と利用料金>

| グレード | 年会費 | 無料利用回数 | 都度利用料金 |

| スタンダード | 99ドル | なし | 32ドル |

| スタンダード・プラス | 329ドル | 年10回 | 32ドル(11回目以降) |

| プレステージ | 469ドル | 無制限 | なし |

楽天プレミアムカードの場合、同伴者も利用する場合は1人1回につき3,300円(税込)の別途料金が必要となります。同伴者の利用があった場合、後日カードに請求が上がってきますので注意しましょう。

ちなみに、プライオリティパスは自動的に発行されません。希望者は楽天プレミアムカード到着後に、楽天カード会員専用オンラインサービス「楽天e-NAVI」から申し込む必要があります。

手元に届くまでは2週間程度時間がかかりますので、必要な方は早めに手続きするようにしましょう。

楽天プレミアムカードに付帯のプライオリティパスで無料で利用できるのは年5回までに制限されます。この変更は2025年1月1日以降に適用される予定です。

また、2025年1月2日から国内外のレストラン施設が対象外であることが追加で発表になりました。

プライオリティパスは、最近では純粋な空港ラウンジだけでなく空港内のレストランでも利用できる施設が続々と追加になっています。

日本国内だけでも以下のようなところがあります。3,400円相当の飲食が無料となる「ぼてぢゅう」などが特に人気があります。

また、カフェや宿泊施設なども対象施設として追加されています。

国際線だけでなく国内線、そして出発時だけでなく到着時でも利用できるため驚異的なお得さとなっています。

プライオリティパスが利用可能な日本国内のラウンジはこちらの記事でまとめております。合わせてご参照ください。

国内空港ラウンジも無料で利用可能

プライオリティパスは海外および国際線の空港ラウンジが中心になっています。楽天プレミアムカードがあれば、国内空港のラウンジも無料で利用することができます。

利用可能な空港ラウンジは以下になります。日本各地の空港に加えて、ハワイと韓国のラウンジも対象になっています。

<国内空港ラウンジ>

- 北海道

- 新千歳空港、函館空港、旭川空港

- 東北

- 青森空港、秋田空港、仙台国際空港

- 北陸

- 新潟空港、富山空港、小松空港

- 関東

- 成田国際空港、羽田空港※

- ※羽田空港国際線旅客ターミナルのラウンジは対象外

- 中部

- 中部国際空港セントレア、富士山静岡空港

- 近畿

- 関西国際空港、伊丹空港、神戸空港

- 中国

- 岡山空港、広島空港、米子鬼太郎空港、山口宇部空港、出雲縁結び空港

- 四国

- 高松空港、松山空港、徳島阿波おどり空港、高知龍馬空港

- 九州

- 福岡空港、北九州空港、九州佐賀国際空港 大分空港、長崎空港、阿蘇くまもと空港、宮崎ブーゲンビリア空港、鹿児島空港

- 沖縄

- 那覇空港

- 海外

- ハワイ/ダニエル・K・イノウエ国際空港

- 韓国/仁川空港

国内のカードラウンジはたいしたことないと侮っている方も多いと思いますが、最近は航空会社ラウンジにも匹敵するような快適なサービスを提供しているところも多くあります。

特に、羽田空港の「パワーラウンジ」はスペースも広くおしゃれな雰囲気で美味しいドリンクをいただけると評判が高くなっています。

カードラウンジのサービスレベルの高さを見直すこと間違いなしです。

ちなみに、無料で利用できるのはカード会員のみとなります。本会員に加えて家族会員も無料で利用することができます。

カード会員でない場合は、各空港ラウンジが定める別途料金が必要となります。多くのラウンジで1人1回につき1,100円(税込)ほどの価格設定になっています。

最高5,000万円の海外旅行傷害保険

楽天プレミアムカードには、最高5,000万円の海外旅行傷害保険が付帯しています。具体的な補償内容は以下になります。

自動付帯で保険受けられるというのは嬉しいですね。傷害・疾病治療費用がそれぞれ300万円ずつ用意されているのも内容充実しています。

<海外旅行傷害保険>

| 補償内容 | 保険金額 |

| 傷害死亡・後遺障害 | 合計:最高 5,000万円 自動付帯:4,000万円、利用付帯1,000万円 |

| 傷害治療費用 | 自動付帯:300万円 |

| 疾病治療費用 | 自動付帯:300万円 |

| 賠償責任 | 自動付帯:3,000万円 |

| 携行品損害 | 合計:最高 50万円 自動付帯:30万円、利用付帯20万円 |

| 救援者費用 | 自動付帯:200万円 |

ちなみに、利用付帯を受けるには、日本を出国する以前に、公共交通乗用具または募集型企画旅行 の料金を楽天プレミアムカードで支払う必要があります。

公共交通乗用具とは、航空法、鉄道事業法、海上運送法、道路運送法に基づき、それぞれの事業を行う機関によって運行される航空機、電車、船舶、バス、タクシーなどを指しています。

最高5,000万円の国内旅行傷害保険

楽天プレミアムカードには、最高5,000万円の国内旅行傷害保険が付帯しています。具体的な補償内容は以下になります。

こちらの自動付帯で保険を受けることができます。国内旅行傷害保険が自動付帯となっているのは非常に稀で素晴らしいことです。

<国内旅行傷害保険>

| 補償内容 | 保険金額 |

| 傷害死亡・後遺障害 | 自動付帯:5,000万円 |

| 入院保険金 | 自動付帯:日額5,000円 |

| 手術保険金 | 自動付帯:入院保険金日額x10(最高) |

| 通院保険金 | 自動付帯:日額3,000円 |

最高300万円の動産総合保険

楽天プレミアムカードで商品を購入(1個1万円以上)すると、購入日より90日以内に偶然な事故(破損、盗難、火災等)により損害を被った場合、最高300万円まで補償してもらうことができます。

具体的な補償内容は以下になります。

自己負担として3,000円は必要になるものの、年間最高で300万円まで補償されるというのは内容充実しています。日本に比べて海外は治安が不安な場合がありますが、これなら安心してショッピングできますね。

<動産総合保険>

| 補償内容 | 保険金額 |

| 補償限度額 | (年間)300 万 |

| 自己負担 | (1回の事故につき)3,000 円 |

旅行デスクで海外旅行も安心サポート

楽天プレミアムカードを保有すると旅行デスクを利用することができます。

こちらの旅行デスクはニューヨーク・ホノルル・パリ・ミラノ・上海など世界38拠点に位置しており、海外旅行中に以下のようなサービスを受けることができます。

現地の観光案内からレストラン予約、緊急時のサポートまで受けることができるため、海外旅行中の安心感がグッと高まりますね。

<旅行デスクのサービス内容>

- 現地情報のご紹介

- 都市・観光情報など様々な情報のご紹介

- 各種ご予約・手配

- レストラン・オプショナルツアーのご予約など

- 緊急時の各種ご案内

- パスポート・カードの紛失や盗難病気やケガなど

楽天ポイントはANAやJALのマイルに交換可能

楽天プレミアムカードで貯めた楽天ポイントは、ANAやJALのマイルに交換することができます。交換レートはどちらも50%となっています。

50%という交換レートは一般的なものですが、他ポイントよりも貯めやすいことに定評のある楽天ポイントですから大量マイル獲得につながります。

楽天プレミアムカードがあれば、貯めたポイントを交換したマイルで旅行に行き、旅行中に空港ラウンジを満喫するというサイクルが成り立ちますね。

楽天プレミアムカードは、旅行好きであれば持っていて損のないクレジットカードと言えそうです。

楽天ポイントからJALマイルへの交換の詳細はこちらの記事をご参照ください。

楽天プレミアムカードの損益分位起点

プライオリティパスを有効活用できる方は保有するだけで損益分岐点を超えている

楽天プレミアムカードは、プライオリティパスを有効活用できる方であれば、それだけで年会費である11,000(税込)を上回る価値があります。

プライオリティパスを有効活用できる方は、楽天プレミアムカードを保有するだけで損益分岐点をすでに超えていると言えますね。

楽天市場での買い物が中心の方は年37万円が損益分岐点になる

一方でそうでない方は、楽天市場で年間どれだけ買い物をするかが損益分岐点を考える上で重要になります。

楽天市場でのポイント倍率は、楽天カード(ノーマルカード)が+2倍、楽天プレミアムカードが+4倍となっていました。

また、楽天プレミアムカードの場合は、優待サービスで「楽天市場コース」を選ぶことでさらに+1倍になります。この場合、還元率の差は合計で3%となります。

楽天プレミアムカードの年会費は11,000円(税込)でしたので、この年会費を上回る価値を得るには37万円以上の利用が必要になります。

年会費を差し引いて獲得できる実質的な価値を表でまとめると以下のようになります。

<獲得できる実質的な価値>

| 楽天カード | 楽天プレミアムカード(市場コース選択) |

|

| ポイント還元率 | 3% | 6%(火曜・木曜) |

| 37万円利用 | 11,100P | 11,100P(=22,200P-11,000円) |

以上から、楽天プレミアムカードの損益分岐点は37万円であると言えます。

楽天市場で年37万円以上利用するの方であれば、年会費負担を考慮しても年会費無料の楽天カード(ノーマルカード)よりも、楽天プレミアムカードを保有した方がお得ということになりますね。

ただし、楽天市場コースで+1倍となるのは毎週火曜・木曜のみのため、買い物をするのはこの曜日に限るように注意するようにしましょう。

2023年12月1日以降は楽天プレミアムカードのSPU+2倍特典が廃止されるため楽天カードとポイント還元率は同じになります。そのため、損益分岐点は存在しない形になります。

楽天プレミアムカードのデメリット

楽天プレミアムカードは、リーズナブルな年会費で豊富な特典とメリットを享受できるクレジットカードです。致命的なデメリットはありません。

ただし、以下2つの注意すべきデメリットがあります。

<楽天プレミアムカードのデメリット>

- プライオリティパスを発行できるのは本会員カードのみ

- 公共料金のポイント還元率は通常の5分の1の0.2%

プライオリティパスを発行できるのは本会員カードのみ

楽天プレミアムカードでは、プライオリティパスを発行できるのは本会員カードのみとなっています。家族カードではプライオリティパスを発行できません。

そのため、プライオリティパスが2枚以上必要になった場合は、その都度本会員カードを発行する必要があります。本会員カードの年会費は11,000円(税込)と比較的高額なため注意が必要です。

プライオリティパスが2枚必要な場合は「三菱UFJプラチナアメックス」、それ以上に必要な場合は「アメックスプラチナ」がそれぞれおすすめです。

プライオリティパスが付帯するおすすめのクレジットカードのパターン別の詳細はこちらの記事にまとめています。合わせてご参照ください。

公共料金のポイント還元率は通常の5分の1の0.2%

楽天プレミアムカードの楽天市場以外の加盟店利用時のポイント還元率は1%(100円につき1ポイント)となっています。

ただし、電気、ガス、水道、税金といった公共料金支払い時のポイント還元率は0.2%(500円につき1ポイント)と、通常の5分の1にダウンしてしまいます。

これは、楽天プレミアムカードだけでなく楽天カード全体の仕様なのですが、デメリットとして覚えておく必要があります。

<ポイント還元率は0.2%(500円につき1ポイント)の加盟店>

- 電気

- 北海道電力

- 東北電力

- 東京電力エナジーパートナー

- 中部電力

- 北陸電力

- 関西電力

- 中国電力

- 四国電力

- 九州電力

- 沖縄電力

- ガス

- 北海道ガス

- 仙台市ガス局

- 東部ガス

- 東彩ガス

- 武州ガス

- 東京ガス

- ニチガス

- 京葉ガス

- 静岡ガス

- 東邦ガス

- 北陸ガス

- 大阪ガス

- 岡山ガス

- 広島ガス

- 四国ガス

- 西部ガス

- 日本ガス

- 水道

- 札幌市水道局

- 仙台市水道局

- さいたま市水道局

- 東京都水道局

- 神奈川県営水道

- 川崎市上下水道局

- 横浜市水道局

- 浜松市上下水道

- 名古屋市上下水道局

- 京都市上下水道局

- 大阪市水道局

- 神戸市水道局

- 福岡市水道局

- 税金

- 自動車税(軽自動車税を含む)

- 固定資産税

- 都市計画税

- 法人税

- 地方法人税

- 贈与税

- 源泉所得税

- 住民税

- その他

- 国民年金保険料

- Yahoo!公金支払い

また、他社決済サービスへのチャージはポイント加算対象外になっています。ポイント還元率の詳細はこちら公式サイトもご確認ください。

楽天カード「カード利用獲得ポイントの還元率が異なるご利用先」

公共料金の支払い用には、ポイント還元率1.2%で人気のリクルートカードを用意しておくと便利です。リクルートカードはポイントサイト経由での入会がお得です。

また、インビテーションが必要なものの、年会費無料でポイント還元率を最大2.5%まで高められる「エポスゴールドカード」も人気があります。

楽天プレミアムカードのお得な入会方法

楽天プレミアムカードの新規入会&利用でポイントを獲得

楽天プレミアムカードは入会キャンペーンを実施しています。以下バナーからの新規入会&利用でポイントを獲得することができます。

獲得できるポイント数はタイミングによって異なります。詳細は以下バナー先の公式サイトでご確認ください。

ポイントサイト経由でノーマルカード入会後にプレミアムカード切替がお得

楽天カード(ノーマルカード)はポイントサイト経由で入会することで、ポイントサイトからも公式サイトからも大量ポイントを獲得することができます。

例えば、過去の例では、ポイントサイトのモッピーから11,000円分、公式サイトから8,000円分、合計で19,000円分のポイントを獲得できました。

また、楽天カード(ノーマルカード)から楽天プレミアムカードに切替については、常時3,000ポイントを獲得できるキャンペーンを実施しています。

そのため、初めから楽天プレミアムカードを狙っている方も、

最初はポイントサイト経由で楽天カード(ノーマルカード)に入会してから、楽天プレミアムカードに切り替えた方が特典の2重取りができて圧倒的にお得になります。

裏技としてぜひチャレンジしてみましょう。

ポイントサイトにおける楽天カード案件の最新情報はこちらの記事でまとめています。合わせてご参照ください。

まとめ

今回は、楽天プレミアムカードの特典からメリット、デメリット、損益分岐点、お得な入会方法まで詳しく解説していきました。

楽天プレミアムカードはプライオリティパスが付帯することで人気のクレジットカードです。年会費は11,000円となっていますが、プライオリティパスを活用できる方なら年会費の元を回収することが可能です。

また、海外だけでなく国内の空港ラウンジも利用可能で、充実した保険やトラベルデスクも用意されています。国内から海外まで旅行で活躍すること間違いなしです。

また、楽天市場での各種優待やサービスも用意されており、効率良くポイントを貯めるのにも役立ちます。楽天市場で年37万円以上利用する方であれば、ポイントの価値だけでも損益分岐点もクリアすることができます。

旅行好きな方にも、そうでない方にも、おすすめできるクレジットカードになっています。ぜひご検討いただければと思います。

それでは、また!